Garrison_Nikolaus

New member

- Registrado

- 27 Sep 2024

- Mensajes

- 43

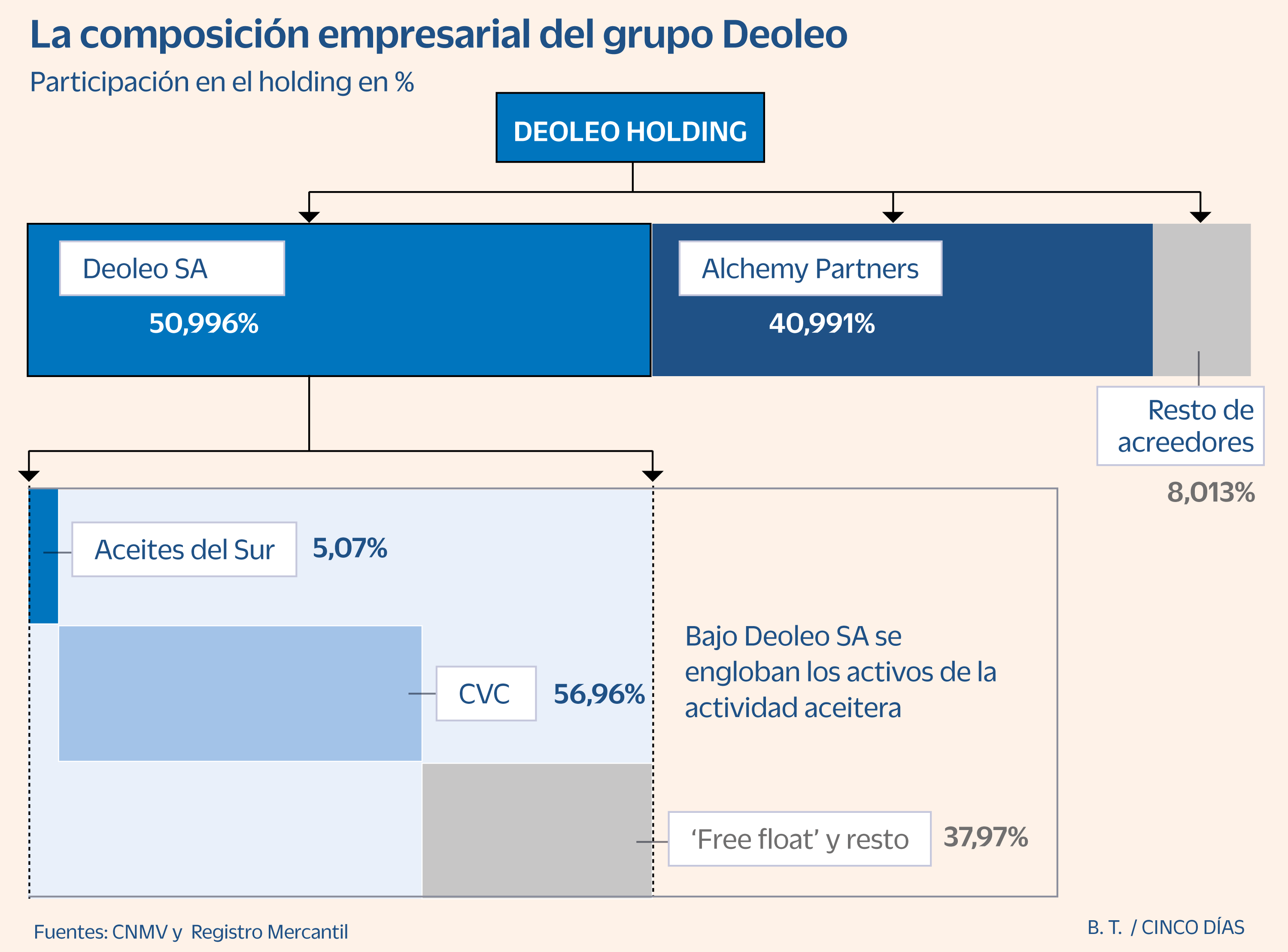

La cuenta atrás en Deoleo empieza a llegar a su final. El próximo 24 de diciembre, en plenas fiestas de Navidad, sus principales accionistas tendrán vía libre para buscar un comprador para el conjunto de la compañía. Será entonces cuando se cumplan cuatro años y seis meses de la reestructuración financiera y societaria del grupo, ejecutada el 24 de junio de 2020, con la que también se fijaron las condiciones para proceder con un potencial proceso de venta.

Seguir leyendo

Bonus a partir de 98 millones

Una potencial venta en bloque de Deoleo tendría una doble derivada. Por una parte, CVC, como titular de acciones de clase A, tiene derecho a recibir un dividendo preferente si el valor de la venta superase los 575 millones de euros, misma cantidad que permitiría a los accionistas minoritarios que suscribieron warrants recuperar algo de su inversión.

Por otra, el equipo directivo de Deoleo se vería también beneficiado por una potencial venta. El pacto de socios de 2020 también incluyó un plan de inventivos a largo plazo para la alta dirección, incluido el consejero delegado, que les permitiría “recibir una remuneración extraordinaria en metálico”. Para que eso se produzca, la venta tiene que valorar Deoleo Holding en más de 98 millones de euros. Si el precio está entre esa cantidad y 105,4 millones, la dirección recibiría la diferencia. Si superase esos 105,4 millones, obtendrían el 7% del precio final.

El fondo Alchemy podrá arrastrar a CVC a una venta del gigante aceitero Deoleo a partir de diciembre

Desde el día 24 de ese mes, los accionistas podrán activar la búsqueda de un comprador para el grupo. Alchemy tiene la llave al contar con el 41% de las acciones y un derecho de arrastre